이전글

3. 성공적 투자를 위한 불변의 네가지 원칙 (Click이동)

"지극히 평범한 일반인이 수십억을 버는

월스트리트의 펀드매니저들과 내기를 한다면

과연 이길 수 있을까?"

이 질문에 메시지를 던지는

유명한 사건을 소개합니다.

인덱스펀드 - 워렌 버핏의 10억짜리 내기

워런 버핏, 한 번쯤은 들어봤을 이름이죠.

주식시장의 흐름을 정확히 꿰뚫는 눈을 가진 그는

오마하의 현인이라고 불리는 투자의 귀재입니다.

100년 뒤 교과서에 등재될 인물이라고 평가를

받는, 투자의 전설입니다.

그는 투자의 본질을 정확히 파악해,

아무런 기술적 방법이 없이 단순하고,

안전하며 높은 수익의 투자를 하라고 외쳤죠.

그가 제시한 방법은 바로

인덱스펀드입니다.

이 인덱스펀드로 스트레스받지 말고

가치투자를 하면 월가의 전문가들보다

높은 수익률을 낼 수 있다고 했습니다.

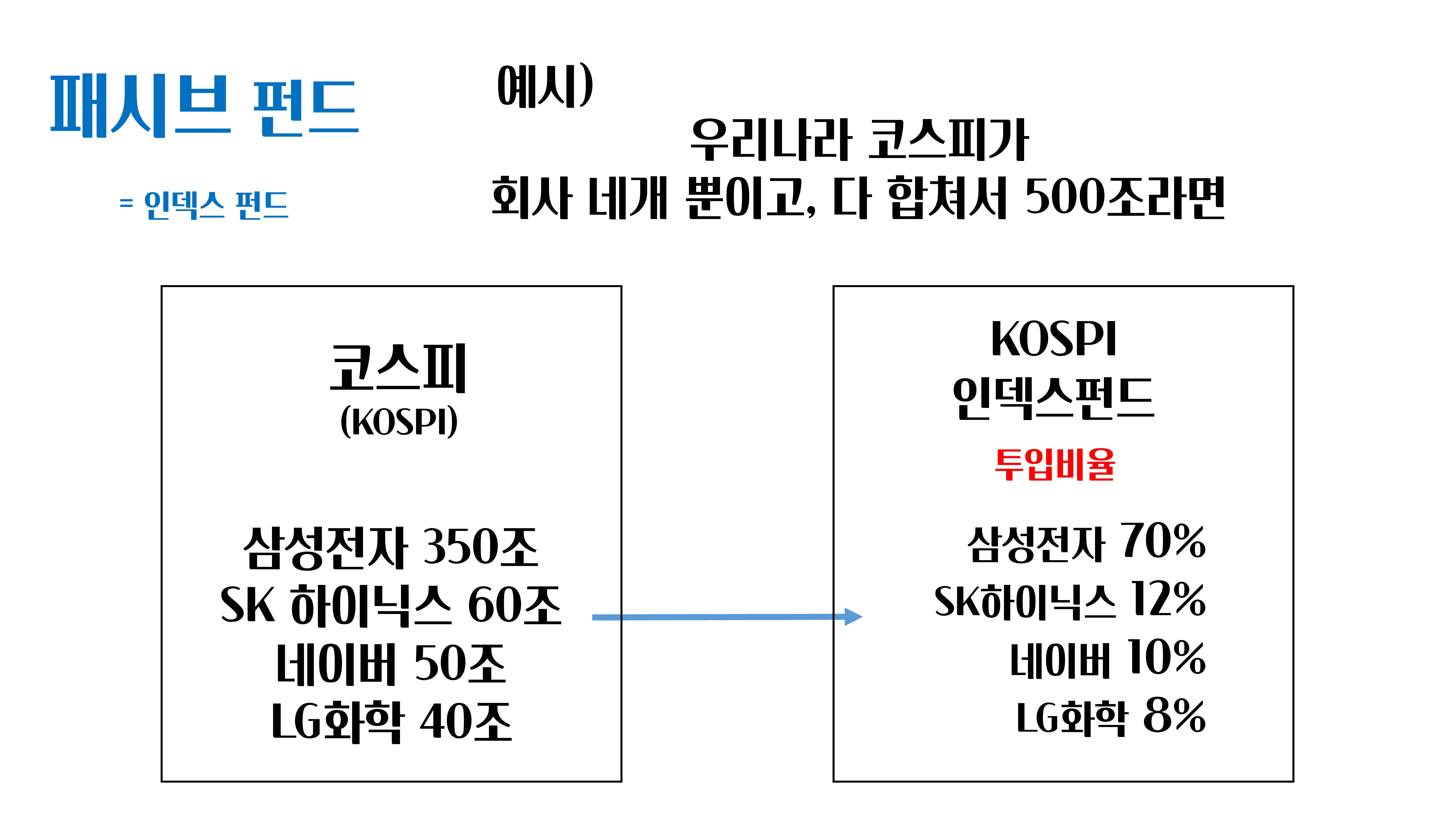

인덱스펀드란,

INDEX(지수)를 추종하는 펀드로써,

한 국가의 주가지수 전체의 변동과 동일한

투자성과를 목표로 벤치마킹하고,

그 시장의 지수에 영향력이 큰 (규모가 큰)

상위 기업들을 위주로 편입해

적극적으로 대응하지 않는,

소극적 대응을 하는 (패시브) 펀드입니다.

(ETF는 이 인덱스펀드를 시장에

상장시켜 거래하는 것입니다)

이 인덱스펀드는

시장의 전체 수익률보다 초과하는 수익률을

올리기 위해 적극적으로 운용하는 펀드인

'액티브펀드'의 정반대입니다.

액티브펀드란 공격적으로

오를 주식은 사고

내릴 주식은 팔기를 과감하게 반복하며

절대적으로 높은 수익을 쫓는 펀드입니다.

주식시장 전체를 합쳐놓은

인덱스의 움직임보다

수익을 높이는 목적인 셈인 거죠

이 워런 버핏은 본인이 죽으면

아내에게 유언으로

"내가 죽으면 90%는 S&P500

(미국 상위 500개 기업을 추종하는 지수)

인덱스펀드에 몰빵 하고, 10%는 채권에 넣어서

투자해라. 괜히 이상한 거 하지 말고"

라고 말할 만큼 인덱스펀드를 신뢰했고,

그의 투자스타일 또한 같았습니다.

이를 입증하기 위해 워렌 버핏은 월스트리트에

수익률 승부를 도발합니다.

고액의 성과급을 받는 잘 나가는 펀드매니저들의

액티브 펀드에 말이죠.

그는 "본인의 S&P500 인덱스펀드보다

높은 수익률을 기록하면 5억을 주겠다"

공언합니다.

본인은 손하나 꼼짝안하고

10년동안 가만히 있을테니

옵션,선물,그 어떤 투자를 이용해서

10년뒤 본인을 이길 수 있는지

월스트리트를 테스트합니다.

그리고 이에 응한 '프로티지 파트너스'의

'테드 사이즈'가 응하면서 내기가 시작되죠.

테드 사이즈는 직접 고른

헤지펀드 5개에 분산투자를 하고,

워런 버핏은 S&P인덱스펀드에 투자하고

건드리지 않고 그냥 둡니다.

2007년부터 2017년 12월 31일까지의

10년을 놓고 각자의 누적수익률을

비교해서 승자를 가리기로 합니다.

결론적으로 워런 버핏의 인덱스펀드가

액티브펀드들을 압도했습니다.

2016년까지 버핏의 인덱스펀드는

연간 7.1%의 수익률을 기록했고

사이즈의 액티브 펀드는 2.2%에

그치고 맙니다.

이후 테드 사이즈는 공식적으로

패배를 인정하고 승부는 마무리됩니다.

힘들게 개별종목을 고르지 않고

종합지수에 포함된 종목의 대부분을

시가총액에 비례해 그냥 사버리는

인덱스 펀드가

화려한 기술의 투자나, 복잡한 프로그램 매매,

비싼 투자전략 등을 활용한

헤지펀드 (액티브)보다

뛰어났던 것입니다.

이 일화 외에도 인덱스펀드가

액티브펀드보다 장기적으로 높은 수익률을

낸다는 것은 학계에서도 연구결과를 통해

밝혀진 바 있습니다.

워런 버핏은 내기를 통해 입증합니다.

일반 주식투자자들은

종목 선정에 지나치게 집착하지만

애초에 내가 고르는 기업 자체가

시장의 평균치 (전체 지수) 보다

수익률이 높을 것이라는 것이

전제되어야 합니다.

당연히도 일반투자자가 시장보다

높은 수익을 거두는 건 현실적으로

쉽지 않습니다.

투자에 있어 정보를 먼저 알기란,

투자를 업으로 삼는 증권맨들보다

내가 앞설 수 없습니다.

거대한 기금의 운용 포트폴리오를

모방할 수는 있어도

그 포트폴리오보다 최선의 포트폴리오를

만드는 것은 불가능에 가깝습니다.

내가 투자하는 회사의

재무제표를 보고 자본상태와

주가에 영향을 줄 중요한 정보를

발견하는 일은 회계사보다 나을 수 없죠.

버핏은 성장 그 자체에 투자를 하는 인덱스 펀드를

통해 시장의 평균에 투자하되,

그 구조적인 성장에 투자하라고 말합니다.

" 우리는 (인덱스 펀드에 돈을 맡기고) 코 골며 잘 때

(최신의 복잡한 기법에 의존해 투자하는)

헤지펀드보다 더 많은 돈을 번다. "

(버크셔 헤서웨이 1996년 연간보고서 中)

"삶은 스노 볼을 굴리는 것과 비슷하다.

중요한 것은 굴리기에 좋은 촉촉한 눈과,

매우 높은 언덕을 찾는 것에 있다."

"Life is like a snowball.

The important things is

finding wet snow and

a really long hill."

- 워런 버핏 -

다음글

우량주에 장기투자하라, 인덱스펀드

이전글 4. 인덱스펀드 - 워렌버핏의 10억짜리 내기(Click이동) 투자의 기본은 미래 발전가능성이 큰 우량주를 매수하고 보유하는 것입니다. 하지만 우리가 빠르게 변하는 시대속에서 미래에 성장

fcysm.tistory.com

Cf_

머니투데이_ "월가 헤지펀드와 '10억' 내기하면"

news.mt.co.kr/mtview.php?no=2013021914372354750&type=1

한겨레 _워런 버핏 "헤지펀드 믿지 말라"

www.hani.co.kr/arti/economy/finance/784766.html

* 본 글은 목적은 투자 참고에 있으며,

투자의 책임은 본인에게 있음을 알립니다.

🙏🙏🙏

FC 윤석민

생명 / 손해보험 판매관리자격

변액보험 판매관리자격

비영리법인 보숨 보상청구 전문자격 약관마스터

펀드투자/증권투자 투권인자격

Insta. Intelliminis (Click시 이동)

Kakao Talk. 검색창 'FC윤석민'

'금융 > 투자 이야기' 카테고리의 다른 글

| 주식투자, 왜 하는 걸까? (2) | 2020.12.02 |

|---|---|

| 코스트 에버리지란? (0) | 2020.11.09 |

| ETF의 종류 (0) | 2020.10.28 |

| ETF란 무엇일까 (1) | 2020.10.28 |

| 배당금이 뭔가요? (6) | 2020.10.24 |

댓글